Bester Ölbestand: 11 Beste Rohölbestände zum Kauf, wenn die Spannungen steigen

Wir haben den globalen Rohölmarkt analysiert und die besten Aktien für den Kauf ausgewählt, wodurch deren Hedgefonds -Stimmung als wichtigste Metrik behalten und die Analystenbewertungen um jeden Aktien in Betracht gezogen werden. Die meisten Unternehmen auf der Liste haben starke Bilanzen und haben im Laufe der Jahre eine gute Rentabilität aufrechterhalten. Anleger, die Aktien an solchen Unternehmen bieten, folgten einfach dem Geld, da die steigenden Ölpreise die Kassen der Explorations- und Produktionsfirmen erfüllten.

in die großzügige Dividendenrendite von 8%und die implizite Gesamtrendite von Fang auf mehr als 30%. Mit einem durchschnittlichen Kursziel von 130,42 US -Dollar bietet die Wall Street in den nächsten 12 Monaten einen preislichen Preis von etwa 22%. Fügen Sie die Dividendenrendite hinzu, und die implizite Gesamtrendite beträgt etwa 25%. Die von der Organisation des Petroleum Exporting angekündigte Produktionskürzung Laut Analysten haben die Länder und ihre Verbündeten (OPEC+) die Aussichten für die Ölpreise 2023 und darüber hinaus dramatisch verändert.

Pioneer natürliches Kursziel auf 278 USD von 266 USD bei Susquehanna Susquehanna Analyst Biju Perincheril erhöhte das Kursziel des Unternehmens auf Pioneer Natural auf 278 USD von 266 USD und hält zum Aktienvergleichswerkzeug, um mehr Aktien zu den Schlüsselindikatoren zu vergleichen. Volatilitätsprofile basieren auf nachfolgenden bis dreijährigen Berechnungen der Standardabweichung von Service-Investitionsrenditen.

zusätzlich zu Problemen, die durch internationale Ereignisse verursacht werden, insbesondere solche, die den sicheren Transport natürlicher Ressourcen behindern. Selbst in einer perfekten Arbeit kann dieser Sektor ziemlich volatil sein, da sich das Angebot und die Nachfrage ständig verändern. Deshalb ist es wichtig, alles über Ölvorräte zu lernen. Enbridge besitzt umfangreiche Midstream -Vermögenswerte, die Kohlenwasserstoffe transportieren in den USA und Kanada. Das Pipeline -Netzwerk besteht aus dem kanadischen Hauptsystem, regionalen Ölsandpipelines und Erdgaspipelines.

Kaufen Sie die Aktie

Wenn sie neuen Projekten zu viel Kapital zuweisen, können sie ein Überangebot verursachen und die Preise abwägen. Da Öl- und Gasvermögen über eine lange Zeit entwickelt wird, können Unternehmen ihre Lieferungen als Reaktion auf günstige Marktbedingungen nicht schnell erhöhen. ExxonMobil ist eines der größten Ölunternehmen der Welt, ExxonMobil, ein voll integrierter Supermajor.

Ein starkes Finanzprofil mit einem Anleihenrating von Investment-Grade-Anleihen, erheblichen Geldbeträgen oder reichlich Zugang zu erschwinglichem Kredit und überschaubare, gut strukturierte Schuldenzeiten. Nerdwallet ist bemüht, seine Informationen genau und aktuell zu halten. Diese Informationen können sich von dem unterscheiden, was Sie beim Besuch eines Finanzinstituts sehen. Dienstleister oder spezifische Produkt -Website.

Sind Öl- und Gasunternehmen eine gute Investition?

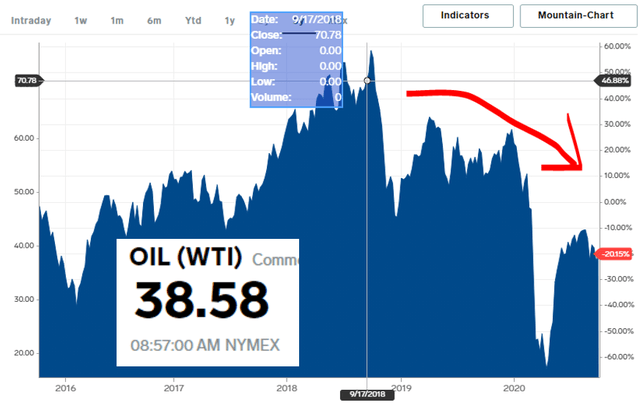

Enbridge verfügt außerdem über ein umfangreiches Erdgaspipeline -System, ein Erdgas -Versorgungsunternehmen und erneuerbare Energien. Ölaktien, wie die Unternehmen, die sie vertreten, neigen dazu, am besten zu tun, wenn die Ölpreise hoch sind. Es ist jedoch schwer zu widerstehen, hochwertige Unternehmen zu kaufen, wenn die Preise historische Tiefststände wie diese erreichen. Öl bleibt nicht für immer niedrig oder hoch, aber Sie können sicher sein, dass der Preis für einen Barrel langfristig ansteigt.

![]()

Sie sammeln eine konstante Basisdividende, die während des gesamten Ölpreizyklus nachhaltig ist und das Potenzial hat, in Zeiten hoher Preise erhebliche Zahlungen zu erhalten. Es ist eine gute Idee, sich über die Aktien zu informieren, die Sie kaufen möchten, bevor Sie eintauchen. Branchennachrichten, Berichterstattung, Analystenberichte und Unternehmen Abschlussabschlüsse können Ihnen dabei helfen, sich mit Ihrer Entscheidung bequemer zu machen. Aktien der Ölproduzenten können aber auch anfällig für Abschwung auf dem Ölmarkt sein, die sich auf ihre Fähigkeit auswirken, einen Gewinn mit dem, was sie aus dem Boden ziehen, zu erzielen. Dies sind die Ölaktien im S & P 500-Index mit der besten Einjahresleistung. Es gibt verschiedene Arten von Ölunternehmen, deren Aktien öffentlich gehandelt werden – jeweils mit ihren eigenen potenziellen Vorhöfungen und Nachteilen.

Devon Energy

Die Rohölpreise gingen kurz nach der russischen Invasion der Ukraine auf rund 119 USD pro Barrel am 6. März aufgrund von Sanktionen gegen russische Fossilienzentile durch die USA und einen Teil Europas. Die Preise sind jedoch auf den Vorkriegsniveau gesunken, wobei der Rohölhandel bei rund 74 USD pro Barrel WTI handelte. Das durchschnittliche Kursziel der Straße von 172,97 USD bietet Fang implizierten Preis auf etwa 23% in der nächste 12 Monate oder so.

Beliebte Aktienvergleiche

Öl ist eine untergeordnete Branche – stellen Sie Ihre Hausaufgaben sicher, bevor Sie in einen Sektor investieren, der beispiellose Unsicherheit hat. Baker Hughes stammt in seiner derzeitigen Form im Jahr 2017 aus der Fusion von Baker Hughes mit GE Oil & Gas. Das durchschnittliche Kursziel von 144,87 USD für die Straße bietet EOG -Aktien im nächsten Jahr auf etwa 23%. Fügen Sie die Dividendenrendite hinzu, und die implizite Gesamtrendite ist 25%. Zu diesem Zweck haben wir den Öl- und Gassektor des S & P 500 auf Ölbestände mit den höchsten Konsensempfehlungen auf der Grundlage von S & P Global Market Intelligence -Daten untersucht.

Es hat seine Position in dieser kostengünstigen, ölreichen Region im Jahr 2021 durch den Erwerb von Concho-Ressourcen und die Vermögenswerte von Shell in der Region aufgenommen. Mit durchschnittlichen Kosten von etwa 40 US -Dollar pro Barrel und vielen seiner Ressourcen, sogar billiger, kann dies Verdienen Sie Geld in fast jedem Ölmarktumfeld und ermöglichen es dem Unternehmen, viel Cashflow zu generieren. Insgesamt ist es jedoch wichtig, sich daran zu erinnern, dass Ölaktien wie die Unternehmen, die sie vertreten, wahrscheinlich besser abschneiden werden, wenn die Ölpreise hoch sind.

Schlumbergers nächstes Ex-Dividendendatum ist der 6. Juni 2023 und sein nächster Ausschüttungsdatum ist der 13. Juli 2023. Erhalten Sie Aktienempfehlungen, Portfolio-Leitlinien und mehr von den Premium-Diensten des Motley Fool. Die Investition in den Erdgas in Flüssiggas muss verflüssigt werden, um lange Strecken zurückzuführen.

Integrierte Ölunternehmen haben einige Aspekte der Produktion, Dienstleistungen und der Verfeinerung des gesamten Innens. Dies kann bedeuten, dass ihre Risiken allgemeiner ausgebreitet sind als Unternehmen, die sich auf einen Aspekt der Ölindustrie spezialisiert haben. Obwohl es für Anleger möglich ist, mutige Rohstoffmärkte zu mutigen und direkt in Öl zu investieren, den Kauf von Aktien in Ölunternehmen kann für alltägliche Anleger und möglicherweise weniger riskant sein.

Im Gegensatz zu vielen seiner Kollegen hat Fang jedoch im Jahr 2023 positive Renditen erzielt und für das Jahr um 5,7% zugenommen. Von den 31 Analysten, die die von S & P Global Market Intelligence verfolgte Aktie abdecken, bewerten 16 sie bei Strong Buy, acht sagen, Kaufen und sieben haben es einen Halt. Dies entspricht einer Konsensempfehlung für den Kauf mit hoher Überzeugung. Von den 26 Analysten, die COP von S & P Global Market Intelligence verfolgt haben, sind 12 bei Strong Buy, Seven Say Buy, sechs bei Hold und einer ein seltenes Verkaufsrating für Aktien.

, die Branche weist auch einige negative Merkmale auf, die das Risiko für Anleger erhöhen. Sowohl Umsatz als auch Ergebnis sind entscheidende Faktoren für den Erfolg eines Unternehmens. Daher macht die Rangliste um nur eine Wachstumsmetrik eine Rangliste anfällig für die Rechnungslegungsanomalien von Das Quartal, das die eine oder andere Zahl der Geschäftsabteilung im Allgemeinen nicht repräsentativ machen kann. Unternehmen mit vierteljährlichem EPS oder Umsatzwachstum von mehr als 1.000% wurden als Ausreißer ausgeschlossen. In der Zwischenzeit können Ölunternehmen, die unabhängig von OPEC arbeiten, auch Auswirkungen auf die Ölpreise haben.

Viele der größten Ölunternehmen wie ExxonMobil sind als integrierte Ölproduzenten bekannt, da sie in den Vorstiegs-, Midstream- und Downstream -Operationen in Zweige beteiligt sind. Stellen Sie beim Kauf von Ölunternehmen sicher, dass Sie verstehen, in welchem Sektor der Branche sie wohnen. Außerdem verändert der Sektor der Branche, in dem das Unternehmen arbeitet, die Art und Weise, wie sie arbeiten und sich an die Marktverschiebungen anpassen. Beispielsweise hat ein kleineres stromabwärts gelegenes Unternehmen möglicherweise mehr Platz, um sich an einen Verschiebungsmarkt anzupassen, auf dem ein größeres Unternehmen mittelstream möglicherweise nicht der Fall ist. Wenn Sie Ihre Optionen sorgfältig berücksichtigen und ihre Leistung überwachen guter Zustand. TotalEnergies ist ein integriertes Öl- und Gasunternehmen, das Öl auf der ganzen Welt untersucht, produziert und verfeinert.

Am Ende 2020 meldete es ein NET -Reserven von 3,2 Milliarden Barrel Öläquivalent. Die Nettoproduktion betrug durchschnittlich 754 Tausend Öläquivalent pro Tag im Jahr 2020 in einem Verhältnis von 72% Öl- und Erdgasflüssigkeiten und 28% Erdgas. Niedrige Kosten für den Betrieb oder relativ stabile Cashflow -Ströme. Nachgelagerte Unternehmen sollten Betriebskosten unterhalb des Branchendurchschnitts haben.